本文

国民健康保険税

国民健康保険税(国保税)

国民健康保険税は、病気やけがをしたときの医療費をはじめ、出産育児一時金・葬祭費などの給付に当てられる、国保制度を支える大切な自主財源です。その年度の国保税は、その年の予想される医療費から国県の負担金補助金、被保険者の負担分を除いた分が国保税の年総額となります。

納税義務者は

保険税の納税義務者は、国保加入者が属する世帯の世帯主です。世帯主が国保以外の保険に加入している場合でも、世帯の中に国保加入者がいる場合は世帯主が責任を持って保険税を納めていただくことになります。(擬制世帯主といいます。)

国保税の内訳

国保税は、世帯単位で計算し毎年4月から翌年3月を1か年として、医療分・後期高齢者支援分・介護分を合算した額となります。医療分と後期高齢者支援金分は加入者全員、介護分は40歳以上65歳未満の加入者の世帯に加算されます。

国保税率と納期

令和7年度の国民健康保険税率は、次のとおりです。

(平成28年度から税率が変更になりました。また、年税額の上限額が引き上げになっています。)

医療保険分・・・医療費に充てるための国保税

(加入者全員)

- 所得割額 課税基準所得(前年中) × 7.4%

- 資産割額 固定資産税額 × 24.0%

- 均等割額 加入者1人あたり 24,000円

- 平等割額 特定世帯以外 22,000円(1世帯あたり)

特定世帯 11,000円(1世帯あたり)

※1~4の合計額が年税額(最高限度額は66万円)となります。

課税基準所得とは、所得から43万円を控除した額をいいます。

後期高齢者支援金分・・・後期高齢者医療制度を支えるための国保税

(75歳未満の加入者全員)

- 所得割額 課税基準所得(前年中) × 2.0%

- 資産割額 固定資産税額 × 9.0%

- 均等割額 加入者1人あたり 7,000円

- 平等割額 特定世帯以外 6,000円(1世帯あたり)

特定世帯 3,000円(1世帯あたり)

※特定世帯とは、75歳に到達する方が国保から後期高齢者医療制度に移行することにより、単身となる世帯をいいます。

※1~4の合計額が年税額(最高限度額は26万円)となります。

課税基準所得とは、所得から43万円を控除した額をいいます。

介護保険分・・・高齢化社会を支える介護に要する費用

(介護保険の第2号被保険者による40歳から64歳の方がいる場合)

- 所得割額 課税基準所得(前年中) × 2.0%

- 資産割額 固定資産税額 × 8.0%

- 均等割額 加入者1人あたり 7,500円

- 平等割額 1世帯あたり 6,000円

※1~4の合計額が年税額(最高限度額は17万円)となります。

課税基準所得とは、所得から43万円を控除した額をいいます。

年度中途で加入・脱退した場合の国保税

年度中途で資格を取得した場合は、届けた月にかかわらず被保険者となった月からの月割りで計算し賦課します。また、逆に資格喪失した場合も、資格がなくなった月の前月分までを月割りで納付していただきます。この場合、年度分を全額納付済みのときは、月割りでの税額還付を行います。

他の市町村から転入した場合も、他の市町村に転出した場合も同様な措置となります。

年度中途で40歳または65歳に達した場合の国保税

年度中途で40歳または65歳に達した場合、介護保険分の国保税が変わります。40歳に達した場合は、達した月から月割りで介護保険分を計算し、賦課することになります。また、65歳に達した場合は介護保険料として賦課され、年金からの天引きに変わるため国保税は減額となります。

保険税は、特別徴収(年金からの徴収)か普通徴収(納付書または口座振替で納付)のいずれかの方法で納めていただきます。

(1)普通徴収

次の表のとおり、1年(12ヶ月)分を6月から翌年1月まで8回に分けて納付書または口座振替で納めていただきます。年度中途の加入世帯の場合は、加入の届をした翌月以降の納期回数で納付することになります。

| 期別 | 1期 | 2期 | 3期 | 4期 | 5期 | 6期 | 7期 | 8期 |

|---|---|---|---|---|---|---|---|---|

| 納期 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 |

(2)特別徴収

詳しくはこちら~国民健康保険税の特別徴収(年金天引き)について~

~国民健康保険税(年金天引き)の納付方法が変更できます~

国保税の計算方法

国保税の計算方法は、まず、平等割以外の医療保険分、後期高齢者支援金分、介護納付金分について加入者ごとに計算し、それぞれを合算します。

- 所得割の課税標準額=前年中の所得-基礎控除(43万円)・・・a

- 資産割の課税標準額=その年度の固定資産税額(土地・家屋分)・・・b

【医療保険分】

(所得割額) (資産割額) (均等割額)

a×7.4%+b×24.0%+24,000円 ※加入者ごとに計算して世帯で合算・・・(1)

【後期高齢者支援金分】

(所得割額) (資産割額) (均等割額)

a×2.0%+b×9.0%+7,000円 ※加入者ごとに計算して世帯で合算・・・(2)

【介護納付金分】(40~64歳の人のみ)

(所得割額) (資産割額) (均等割額)

a×2.0%+b×8.0%+7,500円 ※加入者ごとに計算して世帯で合算・・・(3)

次に、世帯で合算した(1)~(3)に平等割額を加算したものが年税額になります。

年税額=(1)+(2)+(3)+(平等割額 医療分22,000円+後期分6,000円+介護分6,000円)

※介護分は40~65歳の加入者がいる場合のみ加算

(注)実際の計算においては途中で端数を切り捨てますので、通知させていただく年税額とは多少税額が違うことがあります。

なお、下記の軽減の対象となる場合は、上記で計算した年税額から軽減額を引いたところが実際の年税額となります。

国保税の軽減(引き続き平成31年4月より軽減対象世帯が拡大されました)

前年中の世帯の所得が一定金額以下のときは、次の表のとおり保険税の均等割額及び平等割額が減額される場合があります。ただし、所得の申告がないと世帯の所得が把握できないため減額できませんので、必ず「国民健康保険税所得申告書」を提出してください。

なお、すでに所得税の確定申告、町県民税の申告、勤務先からの給与支払報告書の提出等所得申告が済んでいる方は、改めて所得の申告をする必要はありません。

また、昨今の景気状況・雇用情勢等を鑑み、倒産・解雇などの非自発的離職者について、平成22年度から新しい軽減制度が始まりました。

詳しくはこちら「非自発的離職者の方について、国民健康保険税が軽減されます」

| 前年中の世帯の所得 | 減額される額 |

|---|---|

| 43万円+10万円×(給与所得者等の人数-1人)以下のとき | 世帯の(均等割額+平等割額)の7割 |

| 43万円+10万円×(給与所得者等の人数-1人)+(30.5万円×被保険者数)以下のとき | 世帯の(均等割額+平等割額)の5割 |

| 43万円+10万円×(給与所得者等の人数-1人)+(56万円×被保険者数)以下のとき | 世帯の(均等割額+平等割額)の2割 |

※1給与所得者等とは、給与所得を有する者、または公的年金等に係る所得を有する者をいいます。

減額されるのは均等割と平等割ですので、課税された国保税全体が軽減されるということではありません。

軽減判定は世帯主に納税義務が発生したときに行います。よって従来から国保に加入している世帯はその年度の4月1日、新規加入世帯は世帯主が資格を取得したときになりますが、世帯主が異動しない年度途中の被保険者の資格喪失では再判定はしません。その年度の4月1日より前に異動がさかのぼる場合は、異動後の人数と所得により再判定します。

再判定するケース:世帯主変更、所得更正、分離取得、年度をまたぐ資格異動

再判定しないケース:年度途中の社保加入・離脱、出生・死亡、転入・転出

未就学児に係る国保税均等割額の軽減

子育て世帯の経済的負担軽減を図るため、未就学児の国民健康保険税均等割額の2分の1を軽減します。

軽減の対象となるのは、国民健康保険に加入する未就学児(6歳に達する日以後最初の3月31日以前である被保険者)であり、令和7年度は、平成31年4月以降に生まれた方が対象です。

また、均等割額は世帯の総所得金額等の合計に応じて軽減措置がなされており、軽減後の額から未就学児の均等割額をさらに2分の1に減額します。

※未就学児均等割額の軽減及び法定軽減についての申請は、不要です。

|

所得による軽減区分 |

未就学児 軽減前税額 |

未就学児 軽減後税額 |

|---|---|---|

|

7割軽減世帯 |

医療分 7,200円 後期分 2,100円 合 計 9,300円 |

医療分 3,600円 後期分 1,050円 合 計 4,650円 |

|

5割軽減世帯 |

医療分 12,000円 後期分 3,500円 合 計 15,500円 |

医療分 6,000円 後期分 1,750円 合 計 7,750円 |

|

2割軽減世帯 |

医療分 19,200円 後期分 5,600円 合 計 24,800円 |

医療分 9,600円 後期分 2,800円 合 計 12,400円 |

|

軽減なし |

医療分 24,000円 後期分 7,000円 合 計 31,000円 |

医療分 12,000 円 後期分 3,500円 合 計 15,500円 |

産前産後期間に係る国保税所得割額と均等割額の軽減

令和6年1月1日から、国民健康保険に加入する出産(予定)者に係る国民健康保険税所得割と均等割額の一部を軽減する制度が始まりました。

軽減の対象となるのは、国民健康保険に加入している出産した人または出産予定の人(以下「出産被保険者」という。)で、出産(予定)月が令和5年11月以降の方です。

※この制度における「出産」とは、妊娠85日以上の分娩をいい、死産・流産(人工妊娠中絶を含む)及び早産の場合も対象となります。

軽減される額について

出産被保険者に係る「所得割額」と「均等割額」です。

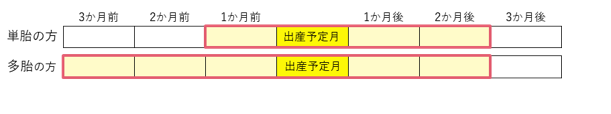

軽減される期間について

単胎妊娠の場合:出産(予定)月の前月から翌々月の4か月

多胎妊娠の場合:出産(予定)月の3か月前から翌々月の6か月

【軽減対象期間】

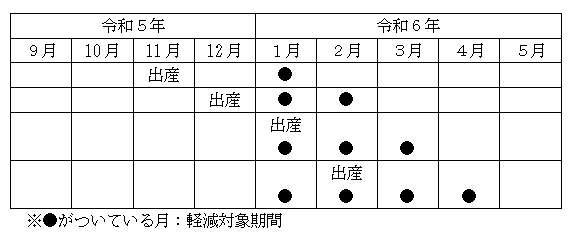

〇令和5年度国民健康保険税の軽減期間について

この制度が令和6年1月から始まることから、令和5年度国民健康保険税については、令和6年1月以降の月分のみ軽減対象となります。

【制度開始時の軽減対象期間】

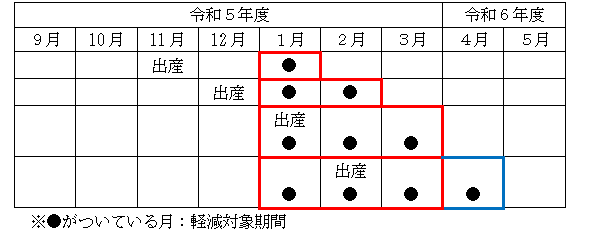

〇軽減期間が年度をまたぐ場合

国民健康保険税は、年度単位で税額が計算されるため、軽減期間が年度をまたぐ場合は、各年度に属する軽減月数分をそれぞれの国保税から減額します。

・令和5年度国保税より減額します。(赤枠部分)

・令和6年度国保税より減額します。(青枠部分)

必要なもの

(1)産前産後期間の国民健康保険税軽減届出書

(2)母子健康手帳などの出産(予定)日、親子関係を明らかにすることができる書類

※出産予定日の6か月前から届出ができます。出産後の届出も可能です。

お問合せ先

届出に関すること 健康推進課年金保険係

電話:0858-35-5372

税の軽減に関すること 町民生活課賦課徴収係

電話:0858-35-3116

後期高齢者医療制度の創設にともなう国保税の経過措置

世帯の中に後期高齢者医療制度に移行する方がいる場合は、同じ世帯の方の保険税が大きく変わらないように軽減措置が設けられております。

1.国保に加入している世帯で75歳以上の方が後期高齢者医療制度に移行し75歳未満の方が引き続き国保に加入することになる場合。

(1)保険税の軽減を受けていた世帯は、世帯構成や収入が変わらなければ、後期高齢者医療対象者を含んだ人数で軽減の判定がされます。

(2)国保の加入者が1人となる場合には、5年間医療保険分と後期高齢者支援金等分の平等割が2分の1に(特定世帯)、その後世帯状況に変更がなければ、さらに3年間4分の1軽減(4分の3を課税)となります(特定継続世帯)。

2.75歳以上の被用者保険(健康保険や共済組合など)に加入していた方が、後期高齢者医療制度に移行することによって、その方の被扶養者だった65歳以上75歳未満の方が新たに国保に加入することになる場合(旧被扶養者といいます。)

(1)保険異動手続きをしていただくと、次のとおり国保税が減免になります。

- 所得割、資産割が免除になります。

- 均等割額が半額になります。

- 平等割額が半額になります。(国保加入者が1人の場合)

※均等割額および平等割額については、資格取得日の属する月以後2年を経過する月までの間に限ります。

国保税を滞納すると

国保税を特別な事情もなく滞納すると、有効期限の短い保険証(短期保険証※2)の交付対象となったり、場合によっては、保険証ではなく資格証明書※3の交付対象となります。

「ついうっかり忘れて・・・」「あとで払えばいいか・・・」など、ささいなきっかけが国保税の滞納につながります。気づいたときには滞納額が増えて納めるのが大変になってしまいます。国保税は、納期限までにきちんと納めましょう。

納めないでいると・・・

(1)督促を受けたり、延滞金が発生する場合があります。

(2)有効期間が短い保険証(短期被保険者証)が交付される場合があります。

(3)納期限から1年経過しても滞納を続けていると保険証を返却することになり「資格証明書」が代わりに交付される場合があります。このときに、医療機関で支払う医療費は、いったん全額自己負担となります。

(4)この他にも、財産の差し押さえなどをする場合があります。

※2 短期保険証

通常より有効期限が短い被保険者証です。期限切れごとに役場の窓口で被保険者証の更新手続きが必要になります。

※3 資格証明書

国保の加入者であることを証明するだけで、被保険者証のような効力はありません。医療機関にかかるときは、いったん全額自己負担になります。後日、申請により保険給付分の払い戻しを受けることになります。国保税の完納が認められれば、保険証が再交付されます。

国保税の減免

国保税は、被保険者の所得に応じて負担していただいておりますが、火災や天災などで財産に大きな被害を受けた場合や、疾病・失業などにより特に生活が困難と認められる場合には、申請によって国保税が減免になる制度があります。

詳しくはこちら「税の減免について」

保険税の納税相談について

失業や入院による減収、営業不振による休業など何らかの事情で保険税を納期内に納付することが困難な方は、必ず町民生活課賦課徴収係へご相談ください。